עצור! אל תקנה את המניה הזאת היא עומדת לרדת.

איך אפשר לדעת שמניה עומדת לרדת?

אם הייתם יודעים שהמניה אותה אתם רוצים לקנות עומדת לרדת

בהסתברות של מעל 90% האם הייתם קונים אותה?

המאמר שתיחשפו אליו ישאיר אתכם בהלם לגבי השקעות ומסחר בבורסה

מאת: ג'קי ברוך, סוחר מניות מארה"ב ואנליסט טכני

במאמר הזה תגלו:

איך ניתן לדעת האם המניה מיצתה את מהלך העליה או הירידה?

איך ניתן לדעת בסבירות של 90% שהמניה לקראת היפוך מיידי?

מדוע לא כל פריצה במניה תוביל להמשך העליה?

איך ניתן לקבוע סטופ מותאם אישית למניה?

מהו הפוטנצייאל המיידי הגלום במניה?

אלו מניות חזקות יותר מהמגזר שלהן?

אני אף פעם לא אשכח את הפעם הראשונה שחוויתי הפסד צורב עקב השקעה גרועה. הארוע התרחש בתחילת שנות ה-2000 כשקראתי באחד ממדורי הכלכלה, שמצאו נפט בכפר סבא. הידיעה הזו משכה את תשומת ליבי והסיטה אותי מעבודתי כאנימטור בחברה בה הייתי שותף. מייד פתחתי את חשבון ההשקעות שלי והשקעתי כ-6,000 ש"ח במניית "גבעות עולם - חיפושי נפט". ההשקעה הזו הניבה לי בתוך 10 דקות כ-600 שקלים רווח. 600 שקלים ארורים, שהביאו אותי למחרת היום להשקיע אחוזים ניכרים מהוני במניה ובגלל החמדנות גם למחיקת מחצית מתיק ההשקעות שלי כ-80,000 ש"ח. מכאן הדרך הייתה קצרה למחיקת התיק כולו, ככה זה כשרוצים להחזיר את ההפסד ומהר.

זאת הפעם הראשונה שהרגשתי כאילו גנבו לי את הכסף, שהוציאו לי אותו במרמה מהכיס. הרגשה נוראית לא רק על אובדן הכסף אלא ובעיקר על הבושה שהרגשתי כשעמדתי מול אשתי וסיפרתי לה שכספנו ירד לטמיון.

באותו הרגע הבטחתי לאשתי שאלך ללמוד איפה טעיתי. מה עשיתי לא נכון שאני זה שהיה צריך לשלם את המחיר על הארוחה שלא אכלתי בכלל. תוך כדי הלימודים התוודעתי לשיטת הניתוח הטכני שיטה שכבר צברה מעריצים רבים בארה"ב אך הייתה בתחילת דרכה בארץ.

נשבתי בקסמיה של השיטה ורכשתי ספרים רבים בנושא ישירות מארה"ב וכעבור כשנתיים של לימוד יומיומי החלטתי לחזור למניית "גבעות עולם" אך הפעם מצוייד בכלים כבדים, שעזרו לי להרויח פי 3 ממה שהפסדתי. עם השנים, לאור הידע הרב שצברתי הקמתי את שרות המנויים הגדול בישראל כשאני עוזר לסוחרים ומשקיעים רבים להגשים את חלומם לחופש כלכלי.

במהלך שנותיי כסוחר פעיל בבורסות ישראל וארה"ב הבנתי שאחוז ניכר מתנועת המניות בעולם מושתת על פסיכולוגיה ולעיתים המרחק בין השווי האמיתי של המניה לבין השווי בפועל היה כמרחק מזרח ממערב. ככל שהתעמקתי יותר בנושא כך החלו לצוץ יותר ויותר תובנות שעזרו לי לראות הרבה מעבר לאופק ובעיקר מה מתרחש מתחת לפני הקרקע.

לעיתים זה היה ממש קיצוני כשמכירה של המשקיע או הסוחר הפשוט הייתה מתנה נפלאה עבורי וההפך כשאני מכרתי הגיע אותו סוחר ופשוט רכש את הסחורה היקרה שלי בדיוק כפי שאז בתחילת שנות ה-2000 אני רכשתי את מניות הנפט מבלי להבין שאני רוכש סחורה יקרה שאוטוטו תהייה שווה מחצית משוויה.

אז איך עושים את זה נכון בשוק ההון ?

מהי השיטה שתניב סיכוי מצויין להרויח בבורסה ?

ומהן הטעויות שחייבים להזהר מהן כדי לא להגיע למצב שתקנו סחורה יקרה כפי שקרה לי בתחילת הדרך ?

מה חייבים לעשות לפני שמתחילים לסחור בבורסה?

אז התחלתם לסחור בבורסה וזה מעורר בכם רגש ומעלה את האנדרנלין, אולי אפילו מזכיר לכם את הקזינו אבל היי עצרו רגע ושניה לפני שתעשו את הטעות שאני עשיתי תזכרו שהזדמנויות השקעה בבורסה הן רבות אבל הכסף שלנו מוגבל ואתם לא רוצים לאבד חלק ניכר ממנו בטרם תבינו איך זה באמת עובד, נכון?

אז מה שאנחנו צריכים לעשות הוא להבין את התהליך שעובר כל נכס בבורסה בין אם זאת מניה, תעודת סל, מדד, חוזה עתידי, מטבעות וסחורות. כולם בלי יוצא מהכלל מתחילים אותו דבר וגם מסיימים את התהליך באותו אופן והכל מאחורי זה מורכב ממילה אחת: פסיכולוגיה

אז מהי אותה פסיכולוגיה שמתעתעת בלמעלה מ-95% מהסוחרים והמשקיעים בבורסה ?

הפסיכולוגיה במסחר נחלקת לשניים: החלק המנטלי והחלק המעשי כאשר בחלק המנטלי, על הסוחר בבורסה להביא לידי מיצוי את יכולתו ע"י שליטה ברגשות. אם נדע איזה רגשות פועלים במהלך המסחר ומה תפקידם בכח, נדע גם לשלוט עליהם ובסופו של דבר לנווט אותם לפעולה חיובית.

דוגמא ראשונה בחלק המנטלי: כל מניה שאני רוכש בבורסה אני גם שם לה סטופלוס (נקודת קטיעת הפסד, שברגע שהמניה יורדת אליה היא נמכרת באופן אוטומטי). ברגע שעשיתי זאת בבת אחת ניטרלתי את רגש הפחד זה שעלול לגרום לי לעשות שטויות תוך כדי מסחר. כך שאני יודע מראש כמה אני עלול להפסיד. אם המכירה תהייה תלויה בי אז אנחנו ידועים כרחמנים בני רחמנים וניתן למניה עוד צ'אנס אולי תרד רק עוד קצת אבל אחרי זה תעלה מה שבדרך כלל לא קורה עד שבסופו של דבר נגלה חור ענק בתיק ההשקעות שלנו. על איך ניתן לדעת מהו הסטופלוס של כל מניה אני אראה בהמשך.

דוגמא שניה בחלק המנטלי: קניתי מניה ואני כבר ברווח של 10% עליה. האם למכור? מה יהיה אם המניה תחזור על עקבותיה ואפסיד את כל הרווח שיכולתי לקחת? שוב רגש הפחד עובד שעות נוספות ולא מאפשר לנו למקסם ככל שניתן את תנועת המניה בהתבסס על פוטנצייאל התנועה ועוד מרכיב מאד חשוב שתיכף אדבר עליו.

דוגמא שלישית בחלק המנטלי: ראית מניה שטסה עשרות אחוזים ואתה נכנס אליה כי גם אתה רוצה להיות חלק מהטיסה. בדיוק כפי שקרה לי עם מניית "גבעות עולם" זהו רגש החמדנות שעלול להביא אותך בכל פעם להיכנס במקום הלא נכון במניה כך שאתה תשלם עבור ארוחה שלא ניהנת ממנה בכלל.

דוגמא רביעית בחלק המנטלי: קנית מניה והיא החלה לרדת. אתה בטוח שאתה צודק בכיוון שלה ולכן אתה ממצע את הפוזיציה דהיינו קונה עוד וככל שהיא יורדת כך אתה ממשיך לקנות. זהו רגש הגאווה, רגש אכזרי במיוחד שעלול להוביל אותנו להפסדים ניכרים רק בגלל שאנחנו מתעקשים שאנחנו יודעים הכל על המסחר ואין מצב שהמניה לא תעלה. עצה שלי: למסחר מגיעים ענווים, צנועים ובעיקר משננים את המשפט: "בבורסה אין דבר כזה שאין דבר כזה". הכל יכול להתהפך בשניה ואני גם יוכיח לכם בהמשך, שהמניה הכי חזקה תעשה פניית פרסה למטה והמניה הכי חלשה תעשה פניית פרסה למעלה והכי מטריף שאתם יכולים לדעת זאת בהסתברות גבוהה.

מהי עקומת האיזון וכיצד היא יכולה לעזור לנו להבין באיזה שלב המניה נמצאת ?

עכשיו אנחנו נדבר על החלק השני החלק המעשי בפסיכולוגיה. אם על הרגש אחראי הלב אזי על המעשי אחראי המח ושניהם כמובן קשורים זה בזה.

כמנתח טכני שנים רבות אני עושה שימוש בכלים שיכולים ל"נבא" לי סטטיסטית את המהלך הבא שהמניה תעשה. כל עוד אנו מודעים לכך שמדובר בסטטיסטיקה וכל נתון סטטיסטי יכול להשתנות או לקרות בפעם הראשונה, ניתן ורצוי לרתום אותו לטובתינו.

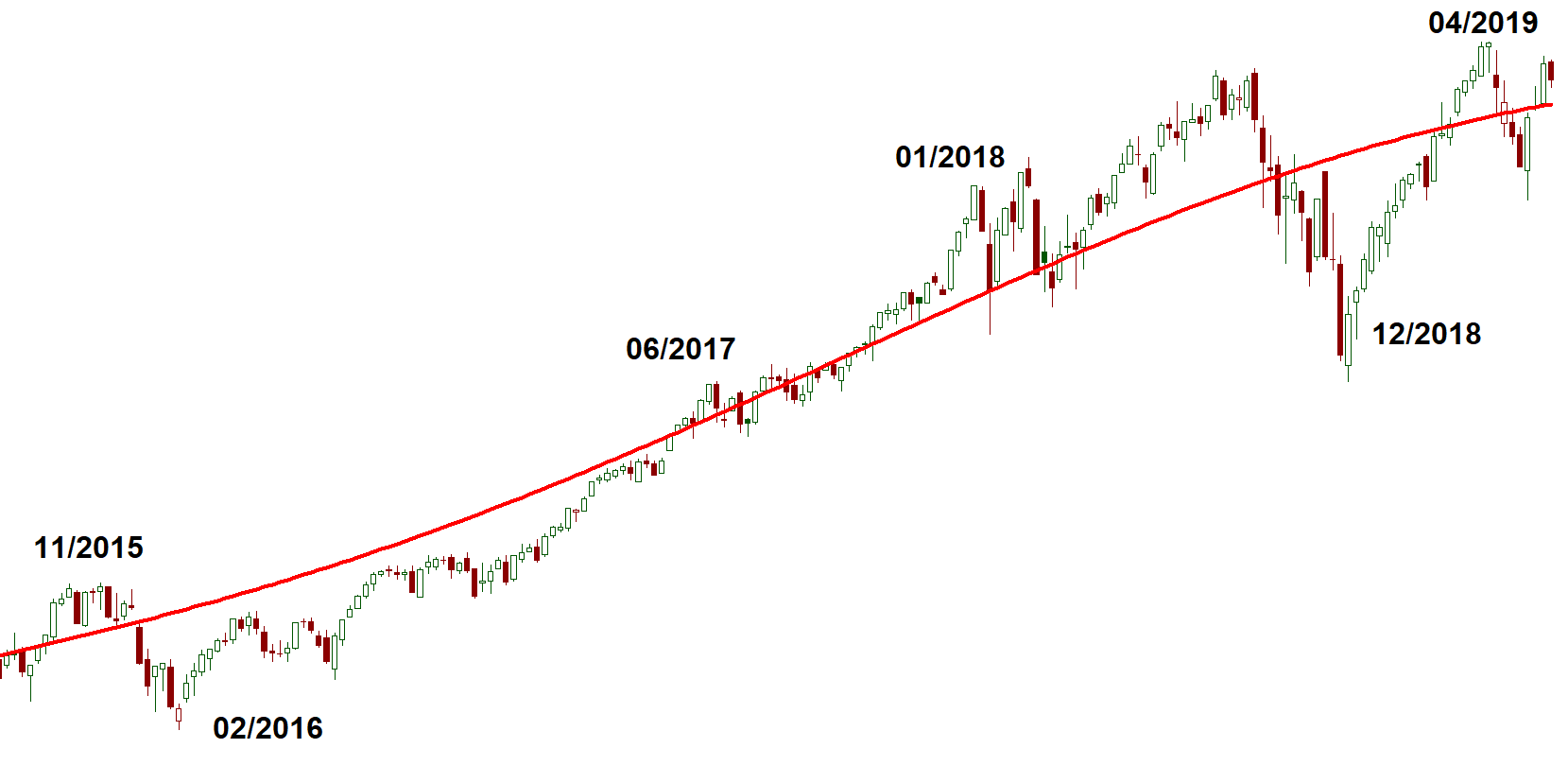

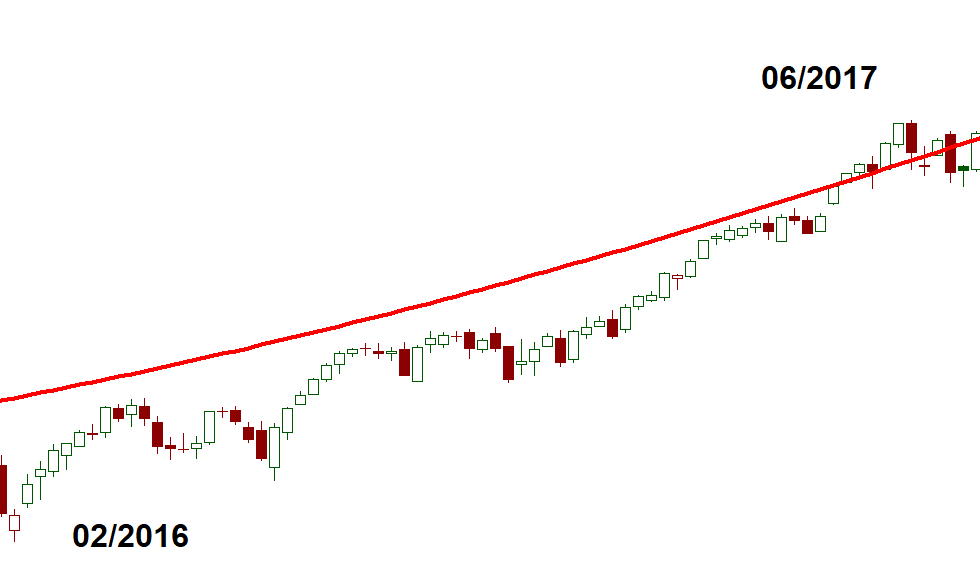

כעת תמתחו עקומה דמיונית מנקודת שפל משמעותית של מניה לנקודת שיא משמעותית תוכלו להבחין שהמניה נמצאת פעם מעל העקומה ופעם מתחתיו כמו בדוגמה הבאה על הנאסדק מ-2016-2019

לעקומה הזאת קוראים עקומת האיזון או הנקודה שבה משקל הקונים זהה למשקל המוכרים. דמיינו לכם שני דליים, דלי של קונים ודלי של מוכרים כאשר שניהם קשורים זה בזה ברגע שאחד מהם מתרוקן השני מתמלא.

כשמניה נמצאת בדיוק על עקומת האיזון המשמעות שכל דלי מלא בחציו. שימו לב שברגע שהמחיר של הנאסדק התרחק מידי מעקומת האיזון יכולנו לנצל זאת לטובתינו. יתרה מכך שימו לב כיצד לקח לנאסדק כשנה וחצי מינואר 2016 ועד יוני 2017 להגיע לעקומת האיזון מה שאומר שיכולתם לדעת בסבירות גבוהה שלא צפוי להגיע מפנה.

איך נדע אם המחיר התרחק מידי ?

החוכמה היא למצוא כלי מהימן שידע לעבוד טוב בכל מצב או תופעה במסחר כדוגמת פאניקה, אופוריה וגם דשדוש מעצבן שהנכס לא עולה מידי ולא יורד מידי (70% מהזמן המניות מדשדשות ורק 30% מהזמן הן נמצאות בתנועה לכן רוב האינדקטורים הטכניים לא עובדים במצבי דשדוש).

אחד הכלים הטובים ביותר בשוק שמוכיח עצמו בצורה בלתי רגילה בכל פעם מחדש הוא האינדקטור ה-Power

מציין "מצבי קיצון" במניה מצבים שמעלים את הסבירות להיפוך במניה. במילים אחרות: התרחקות מעקומת האיזון או דלי אחד מתרוקן לגמרי ודלי שני מלא על גדותיו

"קניות יתר" מתרחש בשיא והמניה תעשה סיבוב פרסה למטה לא בגלל שהמניה חלשה אלא פשוט נגמרו הקונים לפחות באופן זמני (המניה "ברחה" הרבה מעל עקומת האיזון, דלי הקונים ריק לגמרי).

"מכירות יתר" מתרחש בשפל והמניה תעשה סיבוב פרסה למעלה לא בגלל שהמניה פתאום נהייתה חזקה אלא פשוט נגמרו המוכרים לפחות באופן זמני (המניה "ברחה" הרבה מתחת לעקומת האיזון, דלי המוכרים ריק לגמרי).

ההבנה של הפסיכולוגיה המעשית המתרחשת ב"מצבי קיצון" היא זאת שתתריע בפניכם שהמהלך של המניה אותה אתם מחזיקים הסתיים והגיע הזמן להיפרד לפחות באופן זמני מהמניה (זאת הנקודה שהחמדנים נכנסים ולא מבינים למה המניה יורדת). בכל שלב אנחנו נראה מצבי קיצון במניה על גרף יומי שבו כל עמודה מייצגת יום מסחר אחד ובדרך כלל היא "תתקן" מס' ימים ולאחר מכן תחזור לאותה מגמה בה היא הייתה אבל אם הקיצון הזה מתגלה במימד גדול יותר התיקון שיבוא לאחר מכן יערך תקופה ארוכה יותר קרי אם הקיצון התגלה על גרף חודשי שבו כל עמודה בגרף מייצגת חודש מסחר, אזי "התיקון" שהמניה תעשה יכול להערך מס' חודשים.

כשמניית טבע הגיעה לרמת ה-$70 היא אותתה באופן ברור שהיא מיצתה את מהלך העליה לא רק על הגרף היומי אלא ובעיקר על הגרף החודשי והמשמעות הברורה טבע הולכת ל"תקן" מס' חודשים למטה. ברור שאף אחד לא חשב לרגע שנראה אותה כעבור מס' שנים ברמת ה-$8 אבל הסימן היה בזמן. כך היה עם הנפט שהגיע לרמת ה-$75 ואותת כי הוא ניצב בפני מהלך יורד של מס' חודשים ואכן כעבור זמן הנפט הגיע לרמת ה-$40. מן העבר השני גם מניית פייסבוק הגיעה לא מזמן בדצמבר 2018 לרמת השפל $125 וגם היא אותתה שהיא בישורת האחרונה של הירידה. איפה היא נכון להיום יוני 2019 ? היא כבר ברמת $190.

בשני הסרטונים הבאים תוכלו לצפות בתחזית שהתאמתה כתוצאה מהגעה למצבי קיצון. בצד שמאל תוכלו לצפות במניית פייסבוק כפי שהוצגה בתאריך 29.11.18 מתוך סרטון המסביר "כיצד ניתן לקבוע איכות של פריצה?" ובצד ימין הפגיעה בול בנקודת השפל של מניית טסלה שהגיעה בסוף דצמבר 2022 למחיר 108 דולר.

הרבה פעמים אנחנו רואים מניה שפורצת נניח שיא קודם שלה ומתחילה ל"רוץ" במהירות למעלה אבל מנגד לא מעט פעמים אנחנו נראה מניה שפורצת ואתם קונים והיא מייד שבה לרדת.

איך נוכל לדעת מתי פריצה היא אמיתית ומתי לא?

הסרטון על פייסבוק למעלה היה חלק מסרטון שבו אני מסביר איך ניתן לזהות אפשרות לפריצה אמיתית ואיך ניתן לזהות אפשרות לפריצת שווא (אם אתם סקרנים אז הסרטון נמצא כאן).

הדבר הראשון והכי הגיוני שנובע מכל מה שדיברתי למעלה זה שאם המניה כבר נמצאת "בקיצון" קרי התרחקה כבר מאותו "עקומת האיזון" כלפי מעלה והסבירות לתנועת פרסה מטה עולה הרי ברור לנו שאם זיהינו דבר כזה נעדיף שלא לרכוש את אותה מניה אלא להמתין עד שתרד לאזור עקומת האיזון. בכלל, כעיקרון הקניה הטובה ביותר תתרחש כאשר המניה נמצאת על עקומת האיזון או אפילו הרבה מתחת לעקומת האיזון (במקרה של קניה כמובן)

מהם ארבעת השלבים שכל מניה עוברת ?

במהלך שנותיי כסוחר הבחנתי בדפוסי התנהגות פסיכולוגיים המתרחשים בכל מניה ומניה. את האנלוגיה בניתי משוק אחר שוק הפירות והירקות. שמתי לב שפירות הנמכרים ביום שישי אחה"צ בשוק הכרמל במחיר של נזיד עדשים עושים תפנית ביום ראשון ונמכרים במחירים גבוהים של עשרות אחוזים יותר ולמה? הירקנים מעדיפים לחסל את הסחורה שעל המדפים כי במילא הם מניחים שהם ירקבו במהלך השבת כי אין כאן מקררי ענק שישמרו עליהם (שימו לב שברשתות השיווק המחיר בסוף יום שישי נמכר בדיוק במחיר שהוא ימכר ביום ראשון). אז מצד אחד ירקנים בלחץ השבת מורידים מחירים כי הם "חייבים" למכור הכל ומצד שני עומדים וצופים הקונים בהנאה רבה במחירים שיורדים ומתחילים לאסוף סחורה.

למה הדבר דומה בשוק המניות?

סחורה שנזרקת בשוק המניות כשאין מי שיקנה אותה מגיעה בסוף לרמות שפל שזה אבסורד לא לקנות אותה (בהנחה שלא מדובר על פשיטת רגל) בדיוק אותו דבר אם יציעו לכם קילו אבטיח במחיר של 1.5 ש"ח, לא תקנו? שימו לב שכאשר הדלי של המוכרים התרוקן לגמרי אז יגיעו הקונים וירימו את המניה לא בגלל שהיא פתאום נהייתה חזקה (כמובן שיש כאן גם התערבות של "שורטיסטים" ומבלי להיכנס לפירוט לגבי המושג אז ה"שורטיסטים" הם עכשיו חלק מאותם קונים שמרימים את המניה).

אותה סחורה שנזרקת לשוק מגיעה בסופו של דבר לשלב שאני מסמן אותו כשלב 1 קרי הסיכוי שמהנקודה הזאת יגיעו קונים גדול יותר מהסיכוי שנראה את המחיר ממשיך לצנוח וזאת אני יודע בסבירות של מעל 90% כי המניה הגיעה לנקודה מאד ספציפית ויחודית אותה אני מכנה נקודת ה-TOT (ראשי תיבות של Today Or Tomorrow ) היום או מחר יגיע המפנה. השלב הזה אומר שגם אם תגרדו את תחתית הדלי לא תמצאו ולו מוכר אחד כי מי שמחזיק במניה בשלב הזה כבר לא מוכן למכור אותה (אל דאגה הוא ימכור בסוף תיכף נגיע לזה).

הזיהוי הזה הוא מאד ספציפי ויכול להגיע אחרי רצף של 10 ימי עליה או רצף של 20 ימי עליה כי זה לא תלות במס' ימי העליה. תארו לכם שהיה לכם בידיים האפשרות לדעת מתי בתוך הרצף של העליה הסיכוי הפך ל-90% ירידה? תארו לכם שאתם בקזינו ואתם צריכים לקבל כעת קלף ואסור לכם לעבור את ה-21 אבל אתם יודעים בסבירות של 90% שהקלף הבא יביא אתכם הכי קרוב ל-21 אתם תבקשו עוד קלף או לא?

לאחר שלב 1 ובהנחה שאכן המניה ביצעה תיקון כלפי מעלה מגיע השלב שבו המניה חוזרת לרדת ומגיעה לאותה הרמה של שלב 1. זהו שלב קריטי שבו יתברר האם ישנו עכשיו כשל באישור המגמה היורדת פעם נוספת (אתם זוכרים שהמניה עד עכשיו היא במגמת ירידה) קרי המניה לא תרד מתחת לשפל של שלב 1 ותחזור לעלות. כאן הפסיכולוגיה עובדת שעות נוספות כי מצד אחד יהיו הרבה מיואשים שבשלב הזה נשברו ומוכרים סופית את המניות שלהם בהפסד ניכר ואילו מצד שני מגיעה קבוצת סוחרים שמבינה שזאת ההזדמנות שלה לקבל סחורה במחירי ריצפה. עכשיו תחשבו מי עומד מאחורי קבוצת המוכרים ומי עומד מאחורי קבוצת הקונים. ברור שקבוצת הקונים הם סוחרים ממולחים אולי מוסדיים ואילו קבוצת המוכרים אלו המשקיעים שראו כיצד השקעתם יורדת לטמיון ונשברו ברגע הלא נכון כי לא הבינו או קראו את המפה בצורה הנכונה (אמרתי לכם שהם ימכרו בסוף :).

זאת גם הסיבה מדוע אצל רוב המשקיעים ברגע שהם ימכרו את המניה שלהם בהפסד המניה תחזור לעלות. לא בגלל שהם היו "הנאחס" של המניה אלא בגלל שהם לא השכילו להבין שהמניה בשלב 1 או 2 והסיכוי לרדת עומד על 10% בלבד. הרי אם הם היו יודעים הם לא היו מוכרים, נכון?

לאחר שהמניה הצליחה לא לרדת מטה ומבצעת פניית פרסה מעלה יגיע הרגע שבו המניה תעבור לשלב 3 שהוא שלב "יצירת המגמה" זהו השלב שבו מבינים הרבה משקיעים, שהגיע הרגע שלהם לקנות את המניה. הם ישבו הרבה זמן על ה"גדר" וכבר מרגישים די בטוחים בעצמם כי המניה עשתה כברת דרך (העליה משלב 2 ועד לשלב 3) וגורמים למניה לזנק מעלה עד שהיא נעצרת ומתחילה לרדת שוב לכיוון אותה רמה של שלב 3. שם מסתבר ממתינים לא מעט קונים שפיספסו את הרכבת כשזאת יצאה לדרכה עם היווצרות המגמה ורק מחכים להזדמנות לקבל אותה במחיר של שלב 3. זה הרגע שבו הוכחה מגמת העליה שנוצרה והושלם מחזור השלבים. מכאן ואילך המניה תייצר שוב שלב 3 ושוב שלב 4 עד אשר היא תגיע לשלב 1 של הירידה וכל התהליך יחזור על עצמו והפעם בדרך למטה (אמרתי לכם בתחילת המאמר שהתהליך במגמת עליה יהיה זהה לתהליך במגמת ירידה).

נשמע לכם פשוט? אכן זה כך למי שבאמת מבין מה עומד מאחורי כל שלב וכל תהליך שהמניה עוברת וכבר לא מופתע משום דבר כי כפי שאמרתי "בבורסה אין דבר כזה שאין דבר כזה" אבל לכל שלב יש את הבחינה שלו וכל שלב עומד בפני עצמו וצריך להוכיח את היותו השלב בו מדובר.

במשך השנים הרכבתי חוקים וכללים נוקשים בזיהוי כל שלב ואת כל זה איגדתי ל"דו"ח חוזק ועוצמת מניות"

מהו דו"ח חוזק ועוצמת מניות?

דו"ח חוזק ועוצמת מניות מצליח למקד את המשקיעים במטרה ומביא להם את כל המניות שנמצאות בדיוק עכשיו באחד מארבעת השלבים. בסיס הנתונים כולל כ-2,500 מניות ותעודות סל מתוך כ-7,800 הקיימות בארצות הברית כאשר הקרטריונים להיות שייך לאותה קבוצה של 2,500 מניות הם שהמחיר מעל 1 דולר ומחזור המסחר היומי עומד על 500K מניות ומעלה. בנוסף ישנם כ-450 מניות מישראל (ללא סינון) וכ-175 מדדים, סחורות ומטבעות.

הדו"ח מחולק לארבעת השלבים וכל שלב מחולק לשניים: מניות המיועדות לקניה (לונג) ומניות המיועדות למכירה (שורט).

כך נראה דו"ח טיפוסי של מניות מארה"ב.

לדו"ח הזה שתי עמודות קריטיות לכל משקיע. עמודת הקיצון Power אותו אינדקטור המודד מצבי קיצון כאשר בטבלה רשום הציון שניתן למניה (מעל 70 או מתחת למינוס 70 אומר שהמניה בקיצון ואילו 100 או מינוס 100 זהו כבר קיצון אקסטרים מצב TOT). ישנה גם עמודת הסטופ המוצע בהתאמה אישית למניה וזאת דרך התנודתיות שלה. ככל שמניה היא יותר תנודתית כך הסטופ הדרוש יהיה גבוה יותר וההיפך. ישנה גם עמודת הפוטנצייאל הגולמי במניה (עמודת %TP) כמה המניה צריכה לעלות או לרדת כדי לאפס את עמודת ה-OBOS (עקומת האיזון) קרי שהמניה כבר לא בקיצון. בנוסף יש לנו אפשרויות רבות של סינון ואחת מהן היא האפשרות לבודד סקטור כך שאם זיהיתי סקטור חם במיוחד תוכלו לחפש רק את המניות ששייכות לאותו הסקטור וכך למצוא מניות החזקות מהסקטור עצמו. בעזרת הדו"ח נוכל למצוא את המניות שנמצאות אצלכם בתיק ולדעת האם הן הגיעו כעת לאחד ממצבי הקיצון וצפויים לעשות פניית פרסה.

תוכלו לצפות בסרטון הבא המתאר כיצד ניתן למצוא מניות פוטנצייאליות דרך הסקטורים השונים

אם הגעתם עד לכאן וקראתם את כל המאמר כנראה שאתם מבינים שלנסות לחפש מחט בערימה של שחת זה לא בדיוק המתכון למציאת מניות שבסופו של דבר ייצרו תשואה עודפת לתיק ההשקעות שלכם.

כאן אני נכנס לתמונה, אני יכול לחסוך לכם המון זמן בחיפושים אחר מניות ולא רק זאת גם להתריע כשצריך (לא אני אישית אלא הדו"ח) שהמניה שאתם מחזיקים עומדת לעשות פניית פרסה כך שבסופו של דבר תקבלו תיק שעשוי לתת לכם תשואה עודפת.

אבל בגלל שרק עכשיו הכרנו, חשוב לי להמחיש לכם עד כמה הדו"ח הזה יכול לעזור לכם במציאת מניות להשקעה ובמתן מידע קריטי על המניות שבתיק שלכם ולכן אני רוצה לאפשר לכם לבדוק את המניה שלכם בדו"ח הטכני שהוא דו"ח מפורט במערכת Jackbar הבודק מניה ספציפית שאתם מבקשים ומביא לכם נתונים על הקיצון של המניה והאם היא נמצאת כעת באחד מארבעת השלבים.

הכניסו את כתובת המייל שלכם והסיסמה לדו"ח הטכני בדרך אליכם

מקווה שתמצאו את הקיצון בזמן !

שלכם,

ג'קי

נבנה באמצעות מערכת דפי הנחיתה של רב מסר